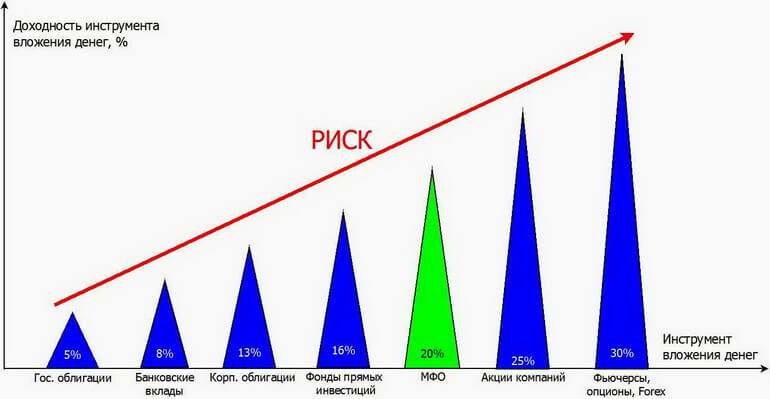

Выдача займов под определенный процент является одним из самых прибыльных способов получения пассивного дохода. Этот способ заработка, который осуществляется на абсолютно легальных основаниях, доступен не только для банков и ломбардов, но и для индивидуальных инвесторов. На практике, это часто выражается в инвестировании в микрофинансовые организации (МФО) – учреждения, выдающие микрозаймы гражданам. Годовая доходность от таких инвестиций может достигать до 30%, при этом степень риска пропорциональна общей сумме вложений.

Основы работы и прибыли микрофинансовых организаций

Микрофинансовые организации (МФО) специализируются на выдаче микрозаймов (до 500 долларов) на краткосрочной основе (до 30 дней), а также на привлечении инвестиций для осуществления кредитных операций. В отличие от банков, МФО характеризуются более простым процессом регистрации и не требуют получения лицензии и сертификации.

МФО могут классифицироваться по различным критериям, в зависимости от формы сотрудничества и целевой аудитории, на:

- кредитные союзы и общества;

- финансовые группы;

- кооперативы и кредитные агентства;

- фонды поддержки предпринимательства.

Доходность таких организаций обусловлена разницей между процентными ставками по займам (до 300%) и выплатами инвесторам, при этом значительная часть доходов может направляться на покрытие потерь от заемщиков, не выполнивших свои обязательства.

МФО функционируют как через офисы, так и с помощью онлайн-сервисов, которые позволяют как получать займы, так и инвестировать средства. Среди наиболее известных платформ микрофинансирования можно выделить:

- «Быстроденьги» – российский сервис, предлагающий инвестирование до 150 млн рублей с периодом от шести месяцев до трех лет и максимальной ставкой доходности 18% в рублях и 9% в иностранной валюте.

- «Центр Займов» – работает с 2011 года, предлагает доходность до 30% с возможностью инвестирования на срок до 4 лет и 4 месяцев.

- «Манимен» – обеспечивает выплаты до 21% в рублях и до 12% в долларах или евро, с периодом вложения до двух лет.

Общие условия сотрудничества для физических и юридических лиц

Законодательство позволяет каждому совершеннолетнему гражданину, обладающему полной дееспособностью, вкладывать средства в микрофинансовые организации (МФО). Эта возможность доступна как для граждан государства, где МФО зарегистрирована, так и для иностранных инвесторов.

В реальности минимальная сумма вложения составляет 25 000 долларов (или 2,5 миллиона рублей для России), что можно осуществить как индивидуально, так и путем объединения средств нескольких лиц. Такой подход делает инвестирование доступнее для более широкого круга инвесторов. Установленный порог вклада предназначен для защиты от непродуманных инвестиций и предотвращения возможных жалоб и судебных споров из-за потери средств. Для юридических лиц минимальная сумма вклада установлена на уровне 15 000 долларов (или 1 500 000 рублей).

Взаимодействие с микрофинансовой организацией осуществляется через подписание договора или приобретение облигаций, стоимость которых равняется минимальному взносу в национальной валюте. В отличие от традиционного инвестирования, которое включает получение доли в компании, вклады в МФО обычно имеют ограниченный срок: минимальный период составляет шесть месяцев, а максимальный — три года. С увеличением срока инвестирования повышается и процентная ставка.

Доход по инвестициям может начисляться ежемесячно, с возможностью его вывода, либо капитализироваться, что позволяет увеличить общую сумму получаемой прибыли.

Для заинтересованных в получении доли в бизнесе МФО есть возможность учредить свой проект. Такие предложения можно найти на платформах, специализирующихся на стартапах в области финтех. Условия начальных инвестиций определяются индивидуально с создателями проекта. Кроме того, многие компании предлагают инвестировать в приобретение франшизы для предоставления услуг микрокредитования под их брендом, что дает возможность вложить средства в уже существующий и проверенный бизнес с установленной репутацией.

Общий объем рынка микрофинансирования в РФ

Риски и выгоды вложений в микрофинансовые организации

Одним из ключевых рисков при вложении средств в МФО является отсутствие гарантий возврата вложений в форме государственного страхования, характерного для банковских депозитов. В случае финансовых проблем у МФО, инвестор рискует потерять свои деньги, поскольку такие компании часто не обладают значительным материальным имуществом, особенно в случае онлайн-платформ для кредитования, что затрудняет возврат средств после судебных процессов. Тем не менее, существует возможность индивидуального страхования инвестиций через взаимодействие со страховыми компаниями, при этом условия страхования обсуждаются отдельно.

С доходов, полученных от инвестирования в МФО, необходимо уплачивать налог на доходы физических лиц по ставкам, установленным в стране регистрации МФО. Кроме того, высокие процентные ставки по микрозаймам привлекают внимание государственных органов, что может привести к изменениям в законодательстве, потенциально неблагоприятным как для деятельности МФО, так и для инвесторов.

В отличие от банковских вкладов, где предусмотрена возможность досрочного снятия средств, при инвестировании в микрофинансовые организации такая опция отсутствует, что добавляет определенные ограничения для инвесторов.

Основным преимуществом инвестиций в МФО является удобство сотрудничества и более высокие доходы по сравнению с традиционными способами инвестирования. Даже минимальный процент выплат по инвестициям в МФО часто превосходит максимальные ставки по банковским депозитам. Инвесторы имеют ясность относительно ожидаемой прибыли и могут использовать ежемесячные выплаты для реинвестирования в проекты с меньшим уровнем риска.

Вот таблица, показывающая плюсы и минусы инвестирования в МФО:

| Категория | Плюсы | Минусы и риски |

|---|---|---|

| Доходность | Высокая доходность инвестиций, часто в 2,5–3 раза выше, чем по банковским вкладам. | Высокий риск не получить обратно сбережения из-за финансовых проблем или банкротства МФО. |

| Сумма вклада | Доступно для юридических лиц без ограничений по сумме. | Минимальный порог инвестиций для физических лиц – 1,5 млн рублей. |

| Безопасность | Возможность проверки МФО на надежность через государственный реестр и другие параметры. | Инвестиции в МФО не застрахованы государством, и страховые компании также не страхуют вложения. |

| Налогообложение | Сохранение налоговых льгот. | Необходимость уплаты НДФЛ с доходов от инвестиций. |

| Способы инвестирования | Возможность инвестирования через договор займа или покупку облигаций на бирже. | Ограничения по досрочному отзыву средств и возможные скрытые условия в договорах. |

| Диверсификация | Вложение в облигации МФО через ИИС позволяет диверсифицировать портфель и снизить риски. | Риск потери средств при банкротстве МФО или исключении его из реестра за нарушения. |

| Удобство и доступность | Удобство инвестирования через биржу и отсутствие ограничения по минимальной сумме при покупке облигаций. | Необходимость внимательного изучения документов и условий перед инвестированием. |

Инвестирование в МФО может предложить высокую доходность по сравнению с банковскими вкладами, однако сопряжено с высокими рисками, включая риск банкротства МФО и потери инвестированных средств. Важно тщательно изучать условия сотрудничества и рассматривать возможности страхования и минимизации рисков.

Риски инвестирования в МФО

Как выбрать для вложений надежную МФО

При выборе микрофинансовой организации (МФО) для инвестиций, следует учитывать ряд ключевых параметров, которые помогут определить её надежность и потенциал для получения стабильного дохода:

- История и масштаб деятельности: Длительный срок функционирования и широкое географическое присутствие свидетельствуют о проверенной временем стабильности и надежности МФО.

- Механизм создания предприятия и данные об учредителях: Важно разобраться, является ли МФО частью более крупного банковского холдинга или основана как независимая структура. Репутация основателей и учредителей также играет значительную роль.

- Уровень процентных ставок: Конкурентоспособные, но не завышенные процентные ставки могут указывать на устойчивость бизнес-модели МФО и её способность к самофинансированию.

- Рейтинг и отзывы: Отзывы клиентов и позиция организации среди конкурентов по мнению как заемщиков, так и инвесторов, могут предоставить ценную информацию о её репутации и уровне клиентского сервиса.

Растущий глобальный интерес к микрофинансированию, увеличивающийся объем предоставляемых услуг и растущее число заемщиков каждый год способствуют укреплению позиций МФО на рынке. Это, в свою очередь, повышает потенциал доходности для инвесторов, делая инвестиции в микрофинансовые организации привлекательным вариантом для расширения портфеля.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.